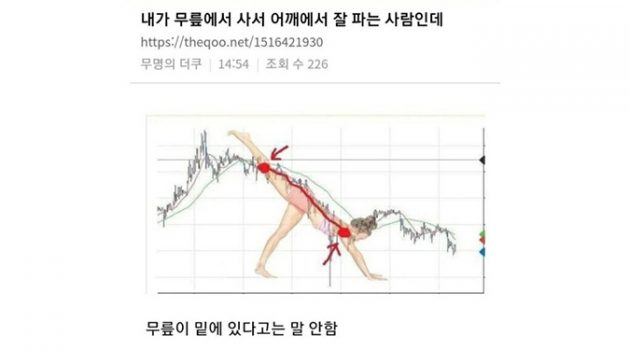

너도나도 투자에 몰빵하는 대한민국 다시 투자 열풍이 불고 있다. ‘동학개미운동’으로 대표되는 개인 투자자는 코로나의 공포를 이기고 높은 수익률을 올렸다. 동학개미운동은 ‘서학개미운동’으로 커간다. 국내 주식투자 수익률로는 부족하니 미국 주식을 사겠다는 것. 테슬라 등 기술주가 특히 사랑받는다. 하지만 개인투자자 90%는 장기적으로 깡통을 찹니다 요즘 개인 투자자들이 너무 신나 있지만… 현실은 그렇게 만만하지 않다. 개인투자자는 돈을 벌어본 역사가 거의 … [Read more...] about 케이뱅크의 부활, 연 5% 수익률로 돌아오는 적금 출시

투자

‘나스닥의 고래’로 자리 잡은 소프트뱅크

※ Financial Times의 「SoftBank unmasked as 'Nasdaq whale' that stoked tech rally before selloff」를 번역한 글입니다. 지난주 목요일과 금요일 급락하기 전까지, 소프트뱅크는 수십억 달러 상당의 미국 주식 파생상품을 매입해 대형 기술주들의 상승 랠리에 연료를 공급했던 '나스닥의 고래'였다. 소프트뱅크는 지난 한 달 동안 기술주들의 콜 옵션 매수 규모를 엄청나게 늘려 개별 기업들의 콜 옵션거래량을 사상 최대치로 … [Read more...] about ‘나스닥의 고래’로 자리 잡은 소프트뱅크

왜 전문 투자자들은 V자 반등을 잘 믿지 않을까?

1. 투자 경험이 많은 투자자들은 대형 V자 반등을 잘 믿지 않는다. 역사적으로 없었던 것은 아니지만 희소하기 때문이다. 구체적으로 단기간에 3~40%의 반등을 추구하는 투자자나 트레이더를 만나본 적은 아예 없다. 소위 손익비가 좋지 않다고 집단적으로 믿게 된 것이다. 물론 이런 관점은 이번 시장에서 완전히 틀렸다. 2019년 초에도 틀렸다. 일 년 반 사이 두 번이나 틀렸으니 앞으로는 시각을 교정해볼 만도 할 것이다. 이런 시각의 변화가 대다수 전문 투자자들에게 큰 과제로 남게 … [Read more...] about 왜 전문 투자자들은 V자 반등을 잘 믿지 않을까?

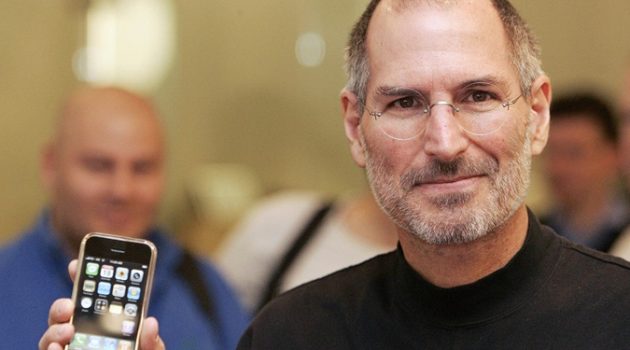

애플 투자자들이여, “승자의 저주”를 조심하시라

※ MarketWatch에 기고된 「Opinion: Apple investors: Watch out for the winners’ curse」을 번역한 글입니다. 10년 전 세계에서 가장 가치 있는 기업은 어디였을까? 만일 현재 시가총액 2조 달러 이상으로 가장 가치 있는 기업인 애플이었다고 생각했다면, 완전히 오산이다. 2010년 시가총액 1위 기업은 엑슨모빌이었다. 그 이후 다시 왕좌로 귀환했을까? 아니다. 엑슨모빌의 주가는 61달러에서 약 41달러로 떨어졌지만, 인플레이션은 … [Read more...] about 애플 투자자들이여, “승자의 저주”를 조심하시라

이런 투자자는 되지 말자, 피해야 할 투자 유형

※ Humble Dollar의 「Don’t Be That Person」을 번역한 글입니다. 투자가 어려운 이유 중 하나는 ‘올바른’ 접근 방식이란 존재하지 않는다는 것이다. 따라서 투자자들은 낙관론자, 회의론자, 분석가, 경제학자 및 심리학자의 자세를 조금씩 갖춰야 한다. 하지만 투자에 성공하기 위해서는 다른 많은 방법이 있다. 부동산에 투자하거나, 퀀트 투자 전략을 사용하거나, 사모 펀드에 투자할 수도 있다. 이런 방식으로 아주 잘해 나가는 사람들도 많다. 그러나 효과가 … [Read more...] about 이런 투자자는 되지 말자, 피해야 할 투자 유형

지금 금에 투자해도 될까요?

※ ETF.com의 「500,004 Reasons I’m Not Buying Gold」를 번역한 글입니다. 금이 뜨겁다. 이번 주 조정에 들어가기 전까지 온스당 2,000달러를 넘겼으며, 엄청난 자금 유입을 기록했다. GLD(SPDR Gold Trust)와 IAU(iShares Gold Trust)는 그다지 좋지 않은 주식 시장에서 눈부신 상승세를 보였다. 2020년 8월 5일 기준, GLD는 운용자산 788억 4천만 달러로 세계 6위 ETF가 되었고, 계속 커지고 … [Read more...] about 지금 금에 투자해도 될까요?

서울대에 모두 들어갈 수 있을까요?

고등학교 선생님은 모든 학생에게 “너희들은 모두 서울대 합격할 수 있을 거야!”라고 얘기하는 게 맞을까요? 통계를 보면 서울대에 들어갈 수 있는 학생은 우리나라에서 거의 존재하지 않습니다. 아니면, 거꾸로 희망을 줘야 할까요? 저는 좀 더 현실주의자에 가까운 것 같습니다. 어느 분야를 하건 그 분야에서 내가 몇 등인지 인지하는 것으로 출발해야 합니다. 입시의 장점은 내가 그 분야에서 어느 정도 수준인지 정확히 알려준다는 데 있습니다. 모의고사만 봐도 전국에서 상위 몇 퍼센트인지가 … [Read more...] about 서울대에 모두 들어갈 수 있을까요?

거품의 세 가지 징후

※ Evidence Investor의 「Three Ways To Spot A Bubble」을 번역한 글입니다. 누구나 좋은 이야기를 좋아한다. 하지만 좋은 이야기가 항상 좋은 투자인 것은 아니다. 지난 몇 세기 동안 시장에서 만들어진 초대형 거품을 보면 이것이 사실임을 알 수 있다. 거품이 만들어질 때마다, 급등하는 가격 이면에는 설득력 있는 이야기가 존재했다. 하지만 그 이야기만으로는 높은 가격을 지속 가능하게 하기에 절대로 충분하지 않다. 역사의 … [Read more...] about 거품의 세 가지 징후

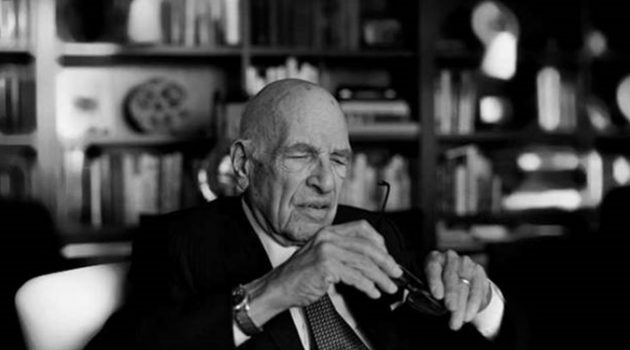

월터 슐로스의 시장을 이긴 16가지 규칙

※ Monevator에 기고된 「Walter Schloss: His rules that beat the market」을 번역한 글입니다. 워런 버핏을 위대한 투자자로 꼽는다면 더 알아야 할 사람이 있다. 바로 월터 슐로스다. 월터 슐로스는 1916년에 태어났다. 주식시장이 여전히 대공황의 여파로 허덕이고 있을 때인 1933년 18세의 나이로 월스트리트에서 일하기 시작했다. 슐로스는 워런 버핏의 스승이었던 벤저민 그레이엄으로부터 투자를 배웠다. 1955년 자신의 파트너십을 … [Read more...] about 월터 슐로스의 시장을 이긴 16가지 규칙

아무것도 모르고, 아무것도 안 하는 것의 힘

※ Krueger & Catalano의 「The genius of not knowing」을 번역한 글입니다. 1992년 허리케인 ‘앤드루’가 강타한 이후, 워런 버핏은 "썰물이 밀려 나간 후에야 누가 벌거벗고 헤엄치는지 알게 된다."라고 말한 바 있다. 자신이 아주 잘 아는 보험 업계를 지칭한 것이었다. 업계는 허리케인으로 엄청난 시험을 받았다. 버핏의 말은 오늘날에도 투자 세계의 모든 기상 조건에 매일 적용된다. 중요한 것은 버핏의 말이 얼마나 간단한지 이해하는 … [Read more...] about 아무것도 모르고, 아무것도 안 하는 것의 힘