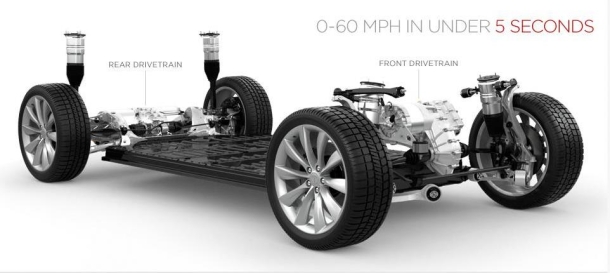

앨런머스크가 멋있다고 테슬라주식이 멋지진 않다! 생존하는 아이언맨의 실제모델 앨런머스크. 20대에 페이팔로 수천억 벤처갑부가되고 최초의 민간우주선을 쏳아 올리고 고성는 전기차 테슬라로 자동차산업을 깜짝 놀라게 하더니 진공튜브기차로 비행기보다 빠른 기차를 추진중인 앨런머스크. 궁극의 목표는 인간의 화성이주. 테슬라 모델D는 3초대에 시속 100km에 도달하고, 4륜구동에, Autopilot기능은 센서와 카메라, 인공지능으로 안전운전에 도움을 준다. 멋지고 시대를 앞서가는 도전정신이 촬촬 … [Read more...] about 투자자들이 테슬라를 부정적으로 바라보는 이유

투자

알리바바 상장은 첫번째가 아니다? 상장폐지의 진실

아는 사람은 알지만, 알리바바의 상장은 첫번째가 아니다. 2012년까지만해도 알리바바는 홍콩거래소 상장기업이었다. 알리바바는 당시에도 전자상거래 B2B분야에서는 세계 최대의 기업이었다. 헌데, 2012년 6월 20일 돌연 홍콩거래소에서 자진 상장폐지되었다. 이유는 무엇이었을까? 나스닥에 화려하게 데뷔하기 위해서? 아니다! 당시 홍콩거래소에 상장되어있던 알리바바는 지금의 알리바바 그룹이 아니라 B2B사업만 영위하는 알리바바닷컴 뿐 이었다. 지금과 같이 종합적 전자상거래 플랫폼을 … [Read more...] about 알리바바 상장은 첫번째가 아니다? 상장폐지의 진실

투자 입문자를 위한 추천 도서 8선

이 글은 DC Inside 주식갤러리에 제가 옛날옛적에 올려놓은 글에서 시작되었습니다. 업데이트 해 달라는 요청도 많이 나오고 해서 한번 정제된 언어로 리뉴얼 해 볼 생각으로 올립니다. 개인적으로 읽어본 책을 우선으로 하고, 리플로 추천받은 책은 제가 글의 하단에 리플의 원문과 같이 배치하겠습니다. "난 정말 아무것도 몰라요!"라면, 1. 주식투자 무작정 따라하기를 한두번 정도 읽으세요. 주력으로 깊이 팔만한 책은 아니니까 가볍게 감 잡는 정도로 생각하시고, <현명한 … [Read more...] about 투자 입문자를 위한 추천 도서 8선

투자의 대가 존 템플턴이 남긴 22가지 격언

존 템플턴(John Templeton)은 20세기 최고 뮤추얼 펀드 매니저 중 한 명이었다. 템플턴 펀드는 1954년 설립되었다. 그 당시부터 1992년 Mr. 템플턴이 펀드를 매각할 때까지, 1만 달러 투자 원금은 배당금과 자본 이득을 재투자했을 경우, 2백만 달러로 성장했을 것이다. 템플턴은 수많은 글과 인터뷰를 통해 포트폴리오 운용에 대한 자신의 방식을 공유했다. 그는 시장에는 거의 관심을 두지 않았으며, 그 대신 전 세계에 걸쳐 헐값에 거래되고 있는 기업을 매수하는데 … [Read more...] about 투자의 대가 존 템플턴이 남긴 22가지 격언

하버드 기금처럼 투자하기

편집자 주: 이 글은 MarketWatch의 Why you should invest like Havard를 번역한 글입니다. 다시 대학 랭킹 시즌이 돌아왔다. 단순히 어느 대학이 가장 높은 순위에 올랐는지(스탠퍼드 대학), 가장 많은 백만장자를 배출했는지(펜실베이니아 대학), 아니면 미식축구팀 성적이 가장 높았는지(앨라배마 대학)에 관한 것이 아니다. 투자자들에게 보다 흥미로운 것은 상위 대학 기금들이 최근 발표한 연간 투자 수익률일 것이다. 단기적 시각으로 바라보면, 이들 대학처럼 투자하는 … [Read more...] about 하버드 기금처럼 투자하기

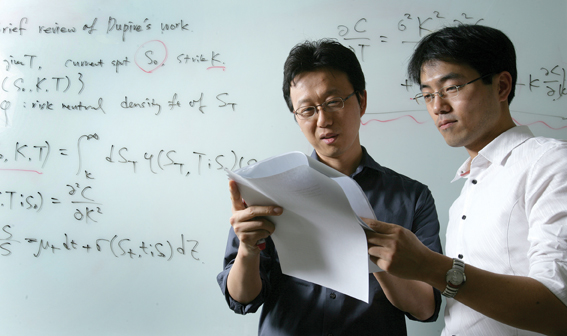

퀀트에 대해 꼭 알아야 할 것들

0. Intro 퀀트를 공부하다보니 여러 가지 반응들을 접하고는 한다. 대표적인 반응으로는 퀀트에 대한 불신을 들 수 있다. 필자가 투자자들과 퀀트에 관한 이야기를 하면 ‘퀀트가 과연 믿을만 하냐’는 이야기를 자주 듣는다. 주로 나오는 쟁점은 아래와 같다. - 투자는 숫자놀음이 아닌데, 정성적인 관점을 너무 배제하는 것 아닌가? - 과거의 데이터로 만든 모델이 미래에도 효력을 발휘할 것이라 장담할 수 있는가? - 08년 금융위기때 퀀트들이 대부분 무너져 내리며, 퀀트의 실패를 … [Read more...] about 퀀트에 대해 꼭 알아야 할 것들

워렌 버핏 포트폴리오의 비밀

※ 편집자 주: 이 글은 Sure Dividend에 실린 Ben Reynolds의 Warren Buffett's Dividend Growth Portfolio를 번역한 글입니다. 워렌 버핏의 전략은 계속해서 진화해 간다. 오마하의 현인은 적정 주가 또는 더 나은 주가로 거래되는 고품질의 기업을 찾고 있다. 워렌 버핏의 자신의 투자 스타일에 대한 질문을 받았을 때 이렇게 답했다: "85%의 벤저민 그레이엄과 15%의 필립 피셔" - 워렌 버핏 필립 피셔(Philip Fisher)는 … [Read more...] about 워렌 버핏 포트폴리오의 비밀

기술주 IPO, 과연 좋은 투자수단인가?

※ 편집자 주: 이 글은 wealthfront의 Tech IPOs, a good investment or not?을 번역한 글입니다. 평균 기술주 IPO 종목의 수익률을 평가하기 위해서는, 전체 기술주 IPO 종목을 대상으로 한 포트폴리오의 수익률을 살펴보고, 이를 S&P 500과 같은 일반적인 다각화 포트폴리오의 수익률과 비교해 보는 것이 합리적일 것이라고 생각한다. 이 같은 비교는 아주 간단하게 하는 것 또한 합리적일 것이다. 투자자들이 상대적으로 성숙되지 못한 기업에 … [Read more...] about 기술주 IPO, 과연 좋은 투자수단인가?

원숭이는 우리 생각보다 훨씬 똑똑한 주식 투자자다

※ 편집자 주: 이 글은 barrons.com의 Monkeys are better stockpickers than You'd think를 번역한 글입니다. 프린스턴 대학 교수 버튼 멜키엘은 1973년 출간한 자신의 고전 "시장 변화를 이기는 투자(A Random Walk Down Wall Street)"에서 "눈을 가린 원숭이에게 신문의 주식 란에 다트를 던지게 하는 것으로도 전문가들이 신중하게 선택한 포트폴리오의 성과에 버금가는 포트폴리오를 선택할 수 있다"고 … [Read more...] about 원숭이는 우리 생각보다 훨씬 똑똑한 주식 투자자다

우리를 어리석은 투자자로 만드는 뇌의 5가지 약점

※ 역자 주: 이 글은 usatoday의 5 brain flaws that make you a lousy investor를 번역한 글입니다. (필자: Matt Krantz) 여러분은 훌륭한 투자자다. 분명 그럴 것이다. 그렇다면 여러분은 항상 S&P 500보다 뒤처지지 않을 것이며, 또 증권 계좌 들여다보는 것을 두려워할 필요가 없다. 50억 달러를 운용하고 있는 후버 캐피털 매니지먼트의 조 후버는 “만일 여러분이 형편없는 투자자라면, 문제는 종목 리서치 기술이나, … [Read more...] about 우리를 어리석은 투자자로 만드는 뇌의 5가지 약점