※ 역주: 재미난 인터뷰가 올라와서 공유합니다. 이전에 올렸던 CNBC 인터뷰와 겹치는 내용은 생략하고 새로운 부분 위주로 담았습니다.

1. 부채위기(Debt Crisis)와 관련된 당신의 책은 아주 인상적입니다. 항상 같은 패턴이 반복된다고 얘기하는데 이 책을 쓰신 이유가 무엇인가요?

저는 이제 제가 가진, 제 삶에 도움이 되는 원칙을 알려주고 싶거든요. 이 책의 내용은 대부분 2008년 금융위기 이전에 이미 조사된 것들입니다. 부채위기가 어떻게 반복돼서 일어나는지에 대한 원리를 알려드리고 싶었습니다. 책의 처음 60페이지만 읽으면 됩니다. 전부 다 읽지 않아도 돼요.

역주: 책의 나머지 부분은 케이스 스터디에 가깝습니다. 각각의 부채(debt) 사이클에 데이터가 어땠는지, 시대별·나라별로 어떻게 전개되었는지 보여주는 내용입니다. 그래서 60페이지만 읽어도 충분합니다.2. 현재 우리는 부채 사이클에서 어디에 있나요?

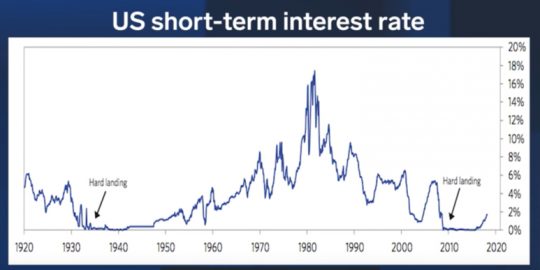

과거에 비유하자면 1930년대 정도라고 생각합니다. 역사적으로 미국이 제로금리를 실행한 것이 얼마 전과 1930년대 딱 두 번밖에 없기 때문이죠.

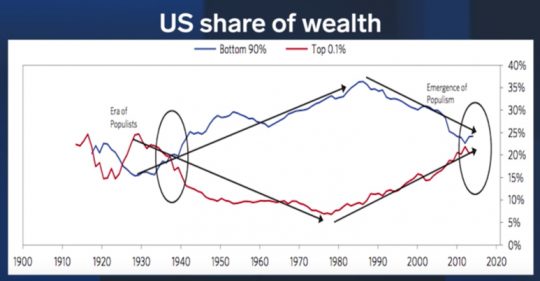

빈부격차가 커진 상태로 불경기가 찾아오면 내부적 긴장 및 국가 간 긴장이 아주 커질 거라고 생각합니다. 1930년대의 강대국(미국·영국)과 신흥국(독일·일본) 간의 갈등이 있었던 것처럼 오늘날도 강대국(미국)과 신흥국(중국) 사이의 갈등이 생길 가능성이 높다고 봅니다. 다만 당시와 똑같이 전개된다는 것은 아닙니다. 중요한 건 불경기가 찾아오면 통화정책이 잘 안 먹힐 가능성이 높기에 불경기에 대해서 아주 조심스럽게 접근해야 한다는 것입니다. 그리고 빈부격차와 지정학적인 갈등에 대해서도 주목해야 합니다.

4. 1930~1940년대와 같은 일이 일어나지 않기 위해 우리는 무엇을 해야 할까요?자본주의가 대다수의 사람에게 동작할 수 있도록 해야 합니다. 하위 60%의 사람들을 지표로 삼아서 주의 깊게 봐야 합니다. 빈부격차뿐 아니라 기회격차도 신경을 써야 합니다. 사람들이 직업을 가지고 살아갈 수 있도록 도와줘야 합니다. 긴축정책은 부채뿐 아니라 연금과 의료보험 쪽에도 영향을 줄 가능성이 높습니다.

역주: 원문 “I think we are going to have a squeeze that will not be just related to debt, but even more importantly related to pensions and healthcare obiligation that will happen.” 이 부분은 논리적으로 이해는 잘 안 가네요.5. 어떻게 해야 자본주의가 모두를 위해 잘 동작할까요? 자산가격이 올라가도 실제로 이익을 보는 사람은 거의 없잖아요. 아무리 우리가 회사들에게 임금을 많이 줘야 한다고 주장해도 많은 사람이 자유시장을 억압한다고 거부하잖아요.

자본주의가 제대로 작동하지 않는 것은 국가적 비상사태라고 생각합니다. 대통령이 이 상황을 비상사태로 선포했으면 합니다. 그리고 하위 60%에 다양한 통계수치를 갖고 접근해야 합니다. 하위 60%를 위한 초당적인 위원회가 만들어져야 해요. 할 수 있는 일들은 상당히 많습니다.

교육을 예로 들어볼까요. 제가 태어나고 자란 코네티컷주는 미국에서 3번째로 부유한 주임에도 교육에 문제가 많습니다. 어떤 학교에서는 연필을 살 돈이 없어서 애들이 연필을 반으로 쪼개서 나눠 쓰기도 합니다. 코네티컷주의 고등학생 중 22%가 단절(disconnected)되거나 유리(disengaged)된 상황인데요. 단절된 학생은 학교 출석도 안 하고 어디에 있는지도 모르는 학생들, 유리된 학생은 학교에는 출석하나 아예 공부를 안 하는 학생들을 말합니다. 그런 학생들이 졸업한 이후에 생산성을 기대할 수 없겠죠? 그들은 길거리에 나앉을 가능성이 높습니다. 수감자 1명에 비용이 대략 1년에 8만 5,000달러에서 12만 5,000달러(1억 원에서 1억 5,000만 원) 정도가 듭니다. 그 외에도 민관 합동으로 소액금융(microfinance) 같은 것을 해도 좋을 것 같습니다.

그런데 제가 얘기한 정책적인 디테일이 중요한 건 아닙니다. 제가 말하고 싶은 것은 우리가 선제적으로 조처해야 한다는 것입니다. 사실 어떤 일이 일어날지는 아무도 모릅니다. 그래서 더더욱 저는 이 문제를 염려합니다.

6. 세금을 올려야 할까요? 최근에 세금정책이 바뀌면서 부채는 더욱 증가하게 됐죠. 우리가 더 많이 교육과 복지에 돈을 써야 한다고 얘기를 하면 많은 사람이 우리에겐 그럴 돈이 없다며 거부하잖아요.아마도 세금을 올려야겠지만, 중요한 이슈는 '생산성'입니다. 예전에 여성들이 노동시장에 진출하지 않았던 시절이 있습니다. 그들이 노동시장에 참여하게 되면서 많은 생산성이 향상되었습니다. 여성들이 사회에 참여해서 사회 전체의 생산성이 올라갔듯 우리는 다 같이 힘을 합쳐 방금 언급했던 하위 60%의 그룹의 생산성을 향상하고 기회를 더 부여받도록 해야 합니다. 이 나라가 어떤 나라입니까? 기회의 나라 아닙니까?

역주: 거의 대통령 연설하는 줄. 실제 유튜브에 '레이 달리오를 대통령으로'라는 댓글이 달리기도 했습니다.

투자에는 크게 두 가지 부분이 있다고 생각합니다.

- 전략적 자산 배분

- 알파에 베팅

역주: 알파란 시장 초과 수익을 의미합니다. 알파에 베팅한다는 것은 시장대비 초과 수익을 얻을 수 있는 자산에 적절한 시기에 투자하는 것입니다. 좋은 종목을 발굴하는 것도 있을 것이고, 좋은 타이밍에 투자하는 것도 해당합니다.

저는 일반 사람들은 알파를 찾으려고 해서는 안 된다고 생각합니다. 실패할 것이기 때문입니다. 간단히 말해서 “아 이제는 팔아야겠다.” “아 이제는 사야겠다.” 이런 행동들을 제대로 할 수가 없습니다. 마켓 타이밍이라고도 하는데요. 하지 마세요.

예를 하나 들어보죠. 피터 린치의 마젤란펀드는 주식 펀드 역사상 가장 성공한 펀드임에도 일반 투자자들이 실제로 많은 돈을 벌지 못했습니다. 왜 그랬을까요? 펀드가 아주 성공적이고 잘 나갔을 때 사람들이 너도나도 투자하려 했고, 거꾸로 성과가 좋지 않을 때 돈을 뺐기 때문입니다. 이처럼 마켓 타이밍을 제대로 맞춘다는 것은 아주 어려운 일입니다. 우리 브릿지워터에게도 너무나도 어렵습니다. 브릿지워터 직원이 1,600명이나 되고, 수십억 달러를 운영하는데도 어려워요.

그래서 알파를 찾으려는 생각은 그만두고 균형적이고 다각적(diversified)인 투자를 하길 권합니다. 물론 이것을 어떻게 하는지 얘기하려면 한참 걸리는데요. 예전에 저를 인터뷰한 토니 로빈스의 책 『머니』에 쓰여 있습니다. 저희는 그것을 모든 상황에 대비한 포트폴리오(All Weather Portfolio)라고 부릅니다.

역주: 레이 달리오의 전략(All Weather Portfolio)에 관해 강환국 님이 친절히 설명해주셨고 제 블로그에서도 이 전략을 다루었습니다.9. 9이닝 중에 7이닝까지 왔다고 볼 수 있는 현재 부채 사이클에서도 적용할 수 있는 포트폴리오인가요?

그렇습니다. 만약에 여러분이 마켓 타이밍을 활용하고자 한다면 여러분들은 거리가 피로 물들 때 매수해야 합니다. 그리고 모든 것이 잘되고 잘될 것만 같을 때 매도해야 합니다. 과거는 미래를 보장해주지 않으니까요. 하지만 일반인들이 대중들과 다르게 행동하는 것은 힘듭니다.

역주: 신용 스프레드란 AAA등급 채권과 BB등급 채권의 금리 차이를 말합니다. 보통 경기에 대한 전망이 나빠지면 이 스프레드가 커집니다.

그런데 이런 이자율로 만들어진 미래의 모습은 사실 과거의 상황에 비추어 미래를 예상한 것에 불과해 그대로 이루어지지 않을 가능성이 높습니다. 이런 것들을 면밀히 살펴본다면 현재 시장가격이 너무 높다는 것을 눈치챌 수 있을지도 모릅니다.

11. 지난 책인 『원칙(Principles)』에 관해서 얘기해보죠. 베스트셀러도 되었고, 브릿지워터의 문화에 대해서도 논의가 되었는데요. 당신은 이 문화를 모든 회사에 바로 적용하기는 아주 힘들다고 얘기했죠. 혹시 이 책을 출판한 이후에 피드백을 받으면서 원칙이 바뀌거나 한 것이 있나요?원칙이 바뀌진 않았습니다. 제 원칙은 절대적 진실과 투명성을 바탕으로 두고 의미 있는 관계 속에서 의미 있는 일을 하는 것입니다. 이건 저의 원칙인 거고요. 그런데, 제 원칙은 중요하지 않다고 생각해요. 다른 개개인들도 자신만의 원칙을 만들어야 한다고 생각해요. 제 원칙을 따를 필요가 없어요. 자신만의 원칙을 만들 수 있도록 깊이 고민하고 행동해야 합니다. 특히 고통스러운 것을 경험할 때마다 다음번엔 같은 실수를 반복하지 않도록 말이죠.

당신은 아마도 최선의 판단을 내리지 못할 가능성이 높습니다. 당신 자신과 당신 의견을 분리하도록 해야 합니다. 틀릴 가능성을 열어두어야 합니다. 틀리는 것을 무서워해야 합니다. 저도 틀리는 것이 언제나 두렵습니다. 시장에서 많이 틀려가며 배웠습니다. 틀리는 것을 두려워하면 오픈 마인드가 될 수 있습니다. 나와 의견이 다른 사람에게서 새로운 것을 배워야 합니다.

12. 혹시 새로운 책 출간 계획이 있으신지?원래 부채와 관련된 책을 쓰기 전에 경제투자 원칙에 대한 책을 쓰려고 했습니다. 그런데 언제 나올지는 모르겠습니다. 6개월 뒤, 12개월 뒤일 수도 있겠네요.

역주: 레이 달리오의 팬으로서 이번 책이 마지막이면 어쩌나 하는 걱정이 있었는데 다행히 아니에요. 투자에 대한 책도 기획 중이라고 하니 기다리면 될 것 같습니다.

원문: 투자 스터디

원문: 투자 스터디