※ 이 글은 SEE IT market의 <The Insidious Nature Of Investing Hindsight>을 번역한 것입니다.

고객들과 나누는 대화의 대부분은 놓쳐버린 투자 기회나, 수익성 높은 투자처를 너무 일찍 처분한 일을 어떻게 다뤄야 하는지에 대해서다. 여러분 대부분도 분명 “하려고 했었는데, 할 수도 있었는데 또는 했어야만 했는데”라는 말에 익숙할 것이다. 유감스럽게도, 그러한 기회 또는 실수는 오직 시간이 지난 후에야 또는 “사후 확인”이 된 이후에야 분명해진다.

투자에서 사후 확인(hindsight)은 강력한 감정적 반응을 일으킨다. 그에 따른 감정은 주로 부정적이고, 고통과 후회 사이의 어디쯤인가 자리 잡고 있다. 더 우려스러운 점은 사후 확인에 감춰져 있는 특징이다. 사후 확인 편향은 여러분의 투자 방식뿐만 아니라 장기적인 행복에도 민감하게 해를 끼칠 수 있다.

먼저 사후 확인 편향이 “생존 편향(survivorship bias)”과 밀접한 관련이 있다는(아니면 거의 비슷한 말이라는) 점을 기억하자. 생존 편향의 사전적 정의는 “어떤 과정에서 ‘살아남은’ 사람이나 사물에만 집중하고, 그렇지 못한 것은 눈에 보이지 않기 때문에 무심코 간과하는 논리적 오류이다.”

누가 스타벅스에 투자해 백만장자가 되고 싶지 않겠는가? 다음은 스톡트윗을 돌아다니고 있는 스타벅스의 장기 주가 차트이다 :

분명하게 볼 수 있듯이, 1992년에 스타벅스의 IPO 당시 1만 달러만 투자했어도, 오늘날 그 가치는 약 1백5십만 달러가 되었을 것이다. 2012년 죠슈아 케논의 블로그 포스트는 훨씬 더 설득력이 있다. 여러분이 스타벅스 IPO에 10만 달러를 투자했다면, 20년 후 1천만 달러 이상의 가치로 불어났을 것이다.

사후 확인 편향에 힘입은 의심스러운 일이긴 해도, 생각할 필요도 없는 투자처였던 것처럼 보인다. 그렇다면, 스타벅스에 투자해 백만장자가 된 평범한 투자자는 지금 현재 얼마나 될까? 알 수 없는 일이지만, 거의 없을 것이다. 그 이유는 간단하다. 1992년 스타벅스는 시장 점유율을 놓고 경쟁하던 여러 커피 체인 중 하나였고, 그 당시에는 스타벅스가 20년 내 글로벌 거대 체인으로 자리 잡게 될 것이라는 사실을 짐작하게 해주는 어떤 정보도 없었다. 또한, 스타벅스는 1992년 상장되었던 수백 개 기업 중 하나에 불과했다. 이들 기업 대부분이 오늘날에는 존재하지 않는다.

여러분이 실제로 1992년에 인기 IPO 주에 1만 달러를 투자하려고 했다고 해도, 스타벅스를 고른 다름 모든 자본을 그 주식에 투자하고, 20년 이상 주가가 상승과 하락을 거듭하는 기간 동안 충실하게 보유할 확률은 파워볼 로또 복권에 당첨될 확률보다 낮을 것이다. 그럼에도, 생존 편향에 대해 잘 모르는 평범한 투자자들에게는 위와 같은 차트를 보는 것만으로도 감정적 고통을 느끼게 되며 후회가 밀려오게 된다.

지난주 놀라운 기회를 놓친 데 아파하는 한 고객과의 대화를 나눴다. 우리는 투자에서 사후 확인과 그 감정 결과, 그리고 대처 방법에 대해 긴 이야기를 나눴다.

로널드 웨인에게 어떤 일이 있었던 걸까?

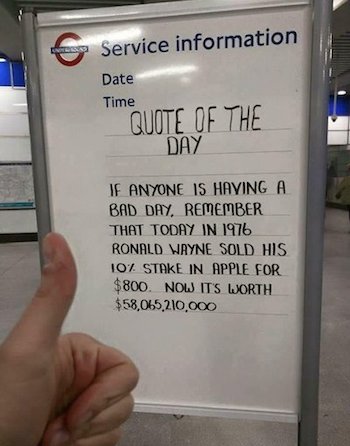

소셜 미디어 상에서 회자되고 있는 투자에서의 사후 확인 또는 생존 편향에 대한 또 다른 사례는 로널드 웨인(Ronald Wayne)에 대한 이야기다. 1976년 그는 어떤 납득할 수 없는 이유로 애플 지분 10%를 단 800달러에 팔아 버렸다.

가십거리의 이야기이라고 해도, 아래 사진에서 치켜든 엄지손가락으로 잘 알 수 있는 “평범한 사람들”의 샤덴프로이데(schadenfreude: 남의 불행에 대해 갖는 일종의 쾌감)가 어떤 느낌인지 짐작할 수 있다.

사후 확인 편향에 의한 것이긴 해도 40년 전 가엾은 로널드의 결정은 정말로 멍청했던 것처럼 보이고, 580억 달러를 날려버린 누군가를 설명할 때 드는 사례로 꼽힌다.

제정신이라면 누가 그런 일을 저지르겠는가?

이성적으로 생각해 봤을 때, 여러분과 내가 로널드의 입장이었더라도, 우리도 똑같은 행동을 했을 가능성이 높을 것이다.

1992년의 스타벅스와는 달리, 1976년 당시 애플은 상장 기업이 아니었다(실제로 애플은 심지어 1977년까지도 법인이 아니었다). DIY “사제” PC 키트를 만들던 흔하디흔한 창고 신생 기업이었다. 이들 기업 대부분이 창고 신세를 벗어나지 못 했다.

1980년대 여러분이 머리는 좋으나 세상 물정을 모르는 10대였다면, 그 당시 훨씬 더 성공가도를 달리고 있는 기업들, 예를 들어, 알테어, 코모도어, 아타리 등의 이름을 기억할지도 모르겠다. 이들 중 몇 개가 오늘날까지 살아남아 있을까? 이것이 생존 편향이란 개념의 본질이다.

다시 로또의 비유로 돌아가서, 1976년 로널드에게는 창고 신세의 신생 기업의 지분 10%를 보유해서 억만장자가 될 확률이 800달러를 로또 복권에 “투자”하는 것보다 낫지 않다는 결론에 도달할 충분한 이유가 있었다.

편향에서 살아남기

투자에서 사후 확신 편향이 위험한 이유는 가끔씩 드는 후회나 부러움의 고통, 또는 다른 누군가의 불행을 보고 미소 짓는 순간적인 기쁨 이외에에도, 여러분의 투자를 서서히 해칠 수 있다는 데 있다. 성공적인 장기 투자를 위해서는 세심하게 마련된 계획과 과정이 필요하다. 그래야만 자본을 잘 분산해서 투자하고, 자신의 성향만큼만 위험을 감수하며, 자신의 목적과 목표에 맞춰 세심하게 투자 수단을 선택하게 할 수 있기 때문이다.

생존 편향은 매혹적이지만, 위험한 사이렌의 노래다. 찾기 힘들지만 한 방에 백만 달러를 벌어들일 수 있는 홈런 투자처를 찾아낼 수만 있다면야 엄청난 부자로 만들어 줄 수 있다고 속삭이기 때문이다.

많은 투자자들이 많은 생존 편향 이야기 중 하나에 넘어가 자신의 계획을 포기하고, 차세대 스타벅스나 애플을 찾아 나서는 돈키호테가 되곤 한다. 그들은 이 과정에서 한 인기 IPO나 주식에서 다른 곳으로 뛰어다니느라 소중한 시간과 자본을 낭비한다. 결국에 가서 대부분은 무엇보다 먼저 피했어야 했을 감정적 고통과 후회로 투자를 마치게 된다.

생존 편향에 맞서 효과적으로 싸우기 위한 가장 좋은 방법은 먼저 생존 편향의 의미를 이해하고, 위의 두 가지 사례를 자신의 맥락에서 살펴보는 것이다. 이렇게 하다 보면 쉽게 유혹을 무시할 수 있게 되고, 세심하게 마련한 투자 계획을 갖는 데 집중하면서, 그 계획을 고수할 수 있게 될 것이다.

마지막으로, 차세대 애플을 찾아 나서는 것이 잘못된 일은 아니다. 단 그 가능성과 거기에 수반된 어려움을 이해하는 한에서 말이다. 더 중요한 것은, 그 와중에 자신의 기본적인 장기 투자 전략을 해쳐서는 안 될 것이며, 너무 많은 자본을 투자해서도 안 될 것이라는 점이다.

원문: 책도둑 &