본 내용은 1/21일, IBK투자증권 Fintech 세미나 내용 정리한 내용입니다. 발표자는 LG CNS 정운호 부장님으로 카카오페이 개발에 참여하셨던 분입니다. 개인적으로 핀테크에 대한 이해도를 높일 수 있는 좋은 기회였던 것 같습니다.

오해 #1. 핀테크는 간편결제를 의미하는 것인가?

- 핀테크(FinTech) = Financial + Technology

-

일부에서 핀테크를 간편결제라고 생각하는 경우가 있지만, 국내에서 간편결제 중심의 시장이 형성되고 있기 때문에 생긴 오해

-

사실 간편결제라는 말 자체가 “그동안 결제가 얼마나 간편하지 않았는지”를 보여줌.

-

해외에서는 간편결제 뿐아니라, 자산관리/송금/대출 등 다양한 분야로 이미 확산되어 있음

from Fin to Tech? NonFin to Tech?

- 금융에서 Tech로 가는 것은 핀테크가 아니라 스마트 금융에 불과함

-

Non Financial에서 Tech를 이용하여 Financial로 가는 것이 진정한 의미의 핀테크. 이유는 그래야만, 창의적이고 다양한 상품이 나올 수 있기 때문.

-

여기서 Non Financial은 SNS/제조업/통신/유통 업체를 의미.

-

핀테크의 가능성은 “타 분야로의 확산”에 있다는 점 역시, 비금융에서 금융으로 확산이 비즈니스 모델로써 가치가 있는 진정한 의미의 핀테크라는 걸 증명. 어쨌든 그 시작은 “결제”부터! 핀테크 관련 업체중 결제업체들이 주목 받는 이유.

오해 #2. 핀테크는 당장 대박이다.

- 앞으로 가능성은 매우 높지만, 지금 당장 국내에서는 쉽지 않다.

-

핀테크의 성장 가능성은 타분야와의 창의적 결합을 통한 시너지.

ex1) 알리페이로 헬스장 결제를 한 사람에게 핑안보험에서 건강보험을 가입하도록 마케팅하는 것 즉, big-data의 가치를 business model로 연결시킬 수 있어야 함.

ex2) 알리바바에서 대출을 해주는 것. 대출고객은 B2B거래를 충분히 하면서 big data 분석을 통해 “본인확인”이 완료된 사람들(이것이 경쟁력). 어떻게 보면, 기존은행에서 하고 있던 개인/기업에 대한 신용분석보다 유용할 수 있지만, 앞으로 몇년간 검증은 필요할 듯

- 우리나라의 경우, 빅데이터는 고사하고, 데이터도 축적이 안된 상황. 따라서 근거(근본) 없이 “핀테크 관련”이라는 말만 붙은 주식들은 주의할 필요

오해 #3. 천송이 코트로 유명해진 핀테크 규제. 완화만이 능사인가?

- 핀테크 세미나마다 나오는 천송이 코트이야기.

-

중국 사람들이 별그대 보고, 천송이 코트를 사고 싶은데 못산다는 이야기를 듣고, 박대통령님이 직접 규제 완화를 지시하심(작년 연초).

-

분명한 것은 이후 금감원등 감독 당국의 태도 변화. 과거 잘못하는 거 없는 지 감시하던 입장에서 오히려 필요한 거 없는지 물어보는 입장으로 바뀜.

-

하지만 생각해볼 것은 규제완화만이 능사인가?에 대한 부분

-

해외의 경우 Fraud에 대한 관점 자체가 다름( 국내: 보안성 위주, 해외: 편의성 위주) 비유하지면, 우리는 아이가 다칠까봐 밖에 못나가게 하는 것이고, 해외는 좀 다치더라도 밖에 나가서 뛰어놀라고 하는 것.

-

문제는 밖에 나가서 뛰어 놀다가 다치는 비용이 생각보다 크다는 점. 북미지역 온라인 결제Fraud로 인한 손실액은 연간 3.5조원에 이른다고 함. 이는 매출액 대비 평균 Fraud 비율이 0.9%에 이른 수준.

-

또 한 가지 주목할 점은 국내업체가 준비되지 않은 상황에서의 규제 완화는 자칫 해외업체에게만 이득이 되는 상황을 초래할 수 있다는 점. (ex. 애플페이, 알리페이)

오해 #4. 온라인이 대세, 오프라인는 무시해도 되나?

- 그렇지 않다. 올 하반기 부터는 오프라인 결제에 대한 관심이 커질 전망

-

온라인 결제시장의 성장세가 빠르기 때문에 관심이 큰 것은 당연하지만,

-

실제로 온라인 결제시장(50조)에 비해 오프라인 결제시장(500조)은 100배 이상 큰 규모

-

규모 뿐 아니라, 앞서 언급한 Big-data로 활용할 수 있는 가치라는 측면에서도 오프라인이 온라인을 압도

-

즉, 오프라인에서 이 사람이 어디서 뭘 사고 다니는지에 대한 정보가 마케팅으로 활용할 수 있는 가치가 높다는 것

오해 #5. 알리바바 저렇게 잘나가다 말겠지…

- 알리바바의 성장성은 놀랍고도 무서운 수준.

-

실제로 위어바오는 왜곡된 금융시장 구조(은행에 가입해서 받을 수 있는 예금이자 보다 은행간 단기금리(Shibor)가 더 높음)를 이용해 수익모델을 창출한 대표적인 기업으로 알려져 있는데, 과거 우리나라의 MMF 시장을 떠올리면 이해가 쉬움. 1년만에 위어바오는 가입자 1억명, 자산총액 94조원으로 급성장.

-

사실 위어바오의 성공은 중국금융시장이 왜곡되어 있었기 때문에 가능했다며 평가절하할 수도 있지만,

-

그 전에 알리바바가 가입자를 충분히 모집해오지 않았더라면 불가능했던 일.

-

알리바바의 성장이 무서운 또 한가지 사실은 전세계를 누비고 다니는 중국인 관광객. 작년에 우리나라를 방문한 중국인 관광객은 600만명을 넘었음. 이들이 명동과 면세점을 돌아다니면서 알리페이로 결제할 수 있게 해달라고 아우성. 이는 우리나라에만 있는 현상이 아님. 저금리/저성장에 시달리고 있는 모든 나라가 “중국인들이 우리나라 와서 돈좀 써줬으면…”하고 있음.

핵심 질문: 그래서 우리나라에서 살아남을 업체는 어디인가?

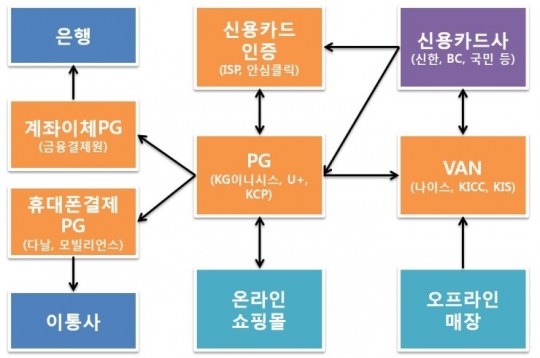

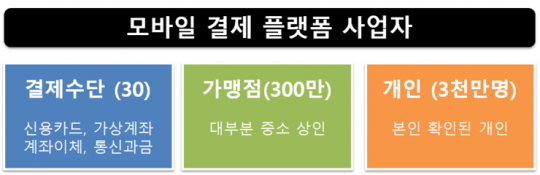

이에 대한 해답을 찾기 위해서는 모바일 결제 플랫폼의 Eco-system을 알아야 함.

결제수단은 카드/계좌이체/통신과금 등이 있으며, 이는 금융사를 의미한다. 가맹점은 대부분 중소상인, 개인이며, 그중에서 중요한 것은 “본인 인증이 완료된 개인”이다.

가맹점이 많아야 시장을 지배할 수 있는데, 가맹점 입장에서 생각해보면, 얼마나 많은 고객, 즉 개인을 확보하고 있는지가 중요하다. 따라서 “본인인증”이 된 개인을 얼마나 확보했느냐가 가장 중요한 요인인데, 이것이 현재 SNS업체가 유리한 고지를 차지하고 있다고 판단하는 이유이다. 왜나면, 통신업체는 SKT를 제외하면 고객이 제한 적이며, 제조업체의 경우 삼성이라 하더라도 사용하는 비중이 낮기 때문.

※ 분야별 업체 정리

1) SNS : NAVER(6억명의 가입자 파워), 다음카카오(머니타이징이 가장 빠른 기업)

2) 제조업: 삼성전자(생각보다 위협적이지 못함. but, 애플만 잘 따라해도 위협적)

3) 통신: SKT(MS 50%), KT, LGU+(PG사와 통신사를 동시에 보유)

4) 유통: 롯데/신세계/SPC

5) 해외: Paypal, 알리페이, Applepay, 아마존 등

원문 : Managyst가 본 세상