‘복리’에 관해 이미 잘 아는 분들은 ‘뒤로 가기’를 눌러주세요.

예·적금에서 ‘복리’가 ‘단리’보다 유리하다는 사실은 모두가 안다. 하지만 주식 시장에서 복리 효과가 어떻게 발생하는지 정확하게 아는 사람은 의외로 많지 않다.

주가는 기본적으로 일 복리로 움직인다. 예를 들어, 오늘 A회사의 주가가 10,000원에서 10% 올라 11,000원으로 마감했다고 치자. 내일은 11,000원에서 등락을 시작하게 되는 것이 일 복리이다. 너무 당연하다고 생각하는가? 그럼 다음의 예시를 보자.

한 주에 10,000원인 A회사의 주가가 첫날 20% 상승하고, 둘째 날 20% 상승했다고 가정해보자. 20% + 20% = 40%의 수익이 난 것일까? 그렇지 않다. 복리가 적용되기 때문에 둘째 날에는 ‘원금과 이자’를 합친 금액이 재투자되어 총 44%의 수익이 난다.

A회사(1주에 10,000원)

- 1일 차: 20% 수익 / 10,000원 → 12,000원

- 2일 차: 20% 수익 / 12,000원 → 14,400원

하락장에서는 어떨까. A회사의 주가가 첫날 20% 하락하고, 둘째 날 또 20% 하락했다. 이 경우 총 40%의 손실이 아닌, 투자 원금 대비 36% 손실이다.

A회사(1주에 10,000원)

- 1일 차: 20% 손실 / 10,000원 → 8,000원

- 2일 차: 20% 손실 / 8,000원 → 6,400원

주의해야 할 것은 등락을 거듭하는 경우다. A회사의 주가가 첫날 20% 상승했다가 둘째 날 20% 하락했다. 본전일까, 손실일까? +20% – 20% = 0% 본전이라고 계산했다면 복리의 개념을 제대로 이해하지 못한 것이다. 결과적으로 말하면 원금 대비 4%가량의 손실이 났다. 거래수수료나 세금의 문제가 아니다. 10,000원에서 20% 오르면 12,000원이 된다. 그런데 12,000원에서 20% 하락하면 10,000원이 되는 것이 아니라, 9,600원이 된다. 즉, 주가는 복리로 움직이기 때문에 단순히 수익률을 더하거나 빼는 방식으로 계산해서는 안 된다.

A회사(1주에 10,000원)

- 1일 차: 20% 수익 / 10,000원 → 12,000원

- 2일 차: 20% 손실 / 12,000원 → 9,600원

여기서 중요한 것은 변동성이 큰 종목이 그렇지 않은 종목보다 위험하다는 사실이다. 주가가 오르락내리락하면 수익률에 불리하게 작용한다. 상승이 높았더라도 같은 퍼센트만큼 하락하면 손실은 눈덩이처럼 불어난다. 이를 ‘손익 비대칭성의 원리’라고 한다. 큰 수익을 노리는 것보다 손실을 최소화해야 할 필요가 있다.

한 주에 10,000원인 A회사의 주가가 반 토막이 나서 5,000원이 됐다고 가정해보자. 50% 손실 난 종목으로 본전을 찾기 위해서는 50% 회복이 답일까? 그렇지 않다. 5,000원이 본전인 10,000원이 되기 위해서는 100% 상승해야 한다. 주식 시장에서 100% 상승은 매우 어려운 일이다. 결국 주가가 하락을 거듭한다면 원금회복에서 점점 멀어진다. 수익과 손실 간의 편차가 지속적으로 발생하면 수익률은 급격히 감소한다.

이러한 원리는 많이 버는 것보다 적게 잃는 것이 더 중요하다는 점을 시사한다. 앞서 「주식 시장에서 절대 돈 잃지 않는 법」이라는 글에서 첫 번째 원칙으로 “목표 수익률을 너무 높게 잡지 말 것”을 제시한 바 있다. 높은 수익률을 올리고 싶지 않은 사람이 어디 있겠는가. 역설적으로 들릴 수도 있겠지만, 주식 시장에서는 손실을 최소화해야 장기적으로 높은 수익률을 기록할 수 있다. 대다수 종목에서 높은 수익률을 기록해도 한두 종목에서 망하면 전체 수익률이 크게 낮아지는 경험을 누구나 한 번쯤은 해보았을 것이다.

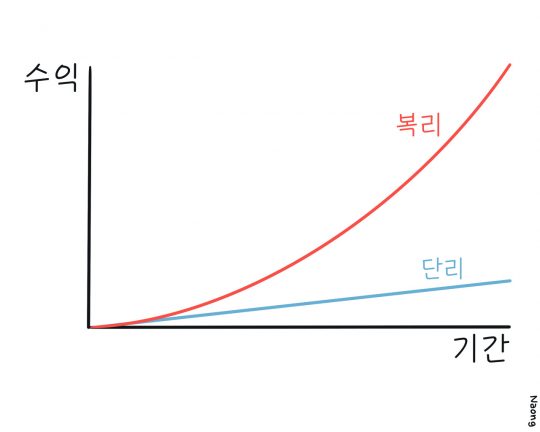

희망적인 이야기도 있다. 주가가 지속적으로 상승을 지속한다면 복리 효과로 자산은 기하급수적으로 불어난다. 복리 효과는 영어로 눈덩이 효과(Snowball Effect)라고도 불린다. 복리는 원금에 이자가 붙고, 원금+이자에 다시 이자가 붙는 방식이기 때문에 시간이 길면 길수록 자산이 눈덩이처럼 불어난다. 복리 효과를 잘 이용한 사람은 바로 모두가 잘 아는 워런 버핏이다. 버핏의 수익률은 연평균 20%대로, 수익률 자체로만 놓고 보면 매우 높다고 보긴 어렵지만, 매년 꾸준한 수익률을 기록하여 현재에 이르렀다.

주식에서 복리의 효과를 누리는 가장 쉬운 방법은 배당금 재투자다. 배당금이 발생하는 경우 그것을 인출하지 않고 다시 주식에 투자하는 방식이다. 받은 배당금으로 주식을 사면 더 많은 배당금을 받을 수 있어 선순환 효과가 일어난다. 배당주 자체에 대해서는 호불호가 갈릴 수 있지만, 배당주를 재투자하는 방식에는 이견이 있을 수 없다. 자동 매매가 안 된다면 직접 재투자하면 된다.

복리 효과를 극대화하기 위해서는 3가지가 필요하다. 기간, 금액, 그리고 수익률이다. 기간이 길수록, 금액이 클수록, 수익률이 높을수록 효과가 높아진다. 특히 기간에 따른 차이가 크다. 10년 정도 복리로 자금을 운영하더라도 복리와 단리와의 차이는 2.2배 정도다. 그런데 20년 정도가 지나면 수익률이 급격하게 벌어진다.

연수익률을 10%로 가정할 경우, 현재의 1억 원은 10년 뒤 2억 6,000만 원이 되지만, 50년 뒤에는 117억 원이 넘는다. 이것이 ‘복리의 마법’이며, 아인슈타인이 복리를 “세계 여덟 번째 불가사의”라고 명명한 이유다.

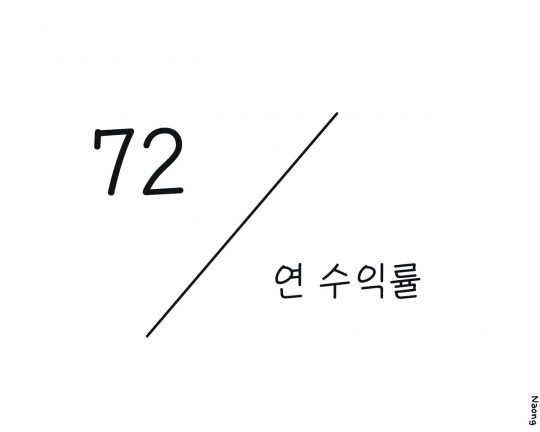

‘복리의 72 법칙’라는 것이 있다. 복리 계산을 쉽게 하는 방법인데, 72를 연수익률로 나누면 원금을 2배로 만드는 데 필요한 투자 기간이 나온다. 가령 연 8% 수익률을 9년 동안 지속하면 원금이 두 배가 된다. 마찬가지로 72를 투자 기간으로 나누면, 원금을 2배로 만드는 데 필요한 연수익률이 나온다.

주식으로 꾸준한 수익률을 내는 것이 현실적으로 어려우므로 주식에 복리를 적용하는 것은 맞지 않다는 의견도 있다. 그러나 복리 효과의 개념에 대해 이해하고 주식 투자에 뛰어드는 것과 그렇지 않은 것은 성패에 있어 큰 차이가 난다. 복리 효과를 염두에 둔다면 장기 투자 시 리스크가 하락한다는 것도 자연스럽게 알게 된다.

복리 투자는 ‘선택’이 아닌 ‘필수’다. 물가 상승에 의한 화폐가치 하락도 복리처럼 진행되기 때문이다. 물가 상승률이 4%를 기록하는 경우 현재의 1억 원은 10년 뒤 6,756만 원이 된다. 자산이 소멸하는 양만큼 추가로 소득을 만들어내는 것이 필수적이다.

마치며

제 글을 끝까지 읽어주셔서 감사합니다. 경제에 관심이 있으시거나, 저와 계속 이야기 나누고 싶으신 분들께서는 구독을 부탁드리겠습니다. 댓글과 좋아요도 큰 힘이 됩니다. 일러스트도 계속 업로드합니다! 감사합니다.

원문: 슈뢰딩거의 나옹이의 브런치