※ Market Watch의 「Why oil prices just crashed into negative territory — 4 things investors need to know」를 번역한 글입니다.

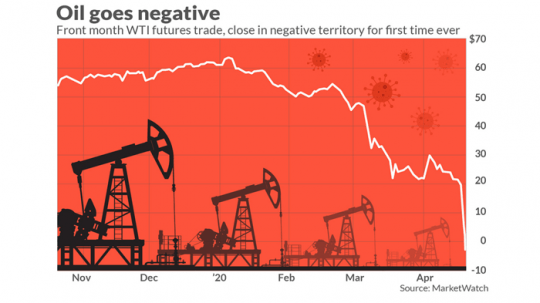

시장의 베테랑들도 놀라서 고개를 떨굴 만큼 유가가 폭락했다. 뉴욕 상품 거래소에서 거래되는 곧 만기가 될 5월물 WTI 원유 선물 가격이 마이너스(-) 영역으로 떨어졌다. 40년 시장 베테랑이자 유가 정보 서비스 글로벌 시장 분석 책임자인 톰 클로자도 이렇게 말했다.

120살을 먹었든 20개월이 되었든, 누구도 이보다 낮은 유가를 본 적이 없을 것이라는 말밖에는 어떻게 반응해야 할지 모르겠다.

선물 가격이 마이너스(-)가 되었다는 것은 롱 포지션 보유자가 포지션을 청산하려면 상대방에서 오히려 돈을 지불해야 한다는 의미다. 마이너스(-) 유가는 코로나19 확산으로 이미 타격을 입은 경제의 전망을 더 어둡게 하는 불길한 징조로 보인다. 또한 얼핏 보면, 이 펌프에서 주유소의 휘발유 가격이 점점 더 싸질 것이고, 경제적 타격을 입은 소비자들에게는 긍정적으로 비칠 수도 있다.

이런 움직임은 코로나19 확산으로 인해 수요가 붕괴하고, 이미 공급 과잉인 시장에 더 큰불을 붙였던 짧았지만 추악했던 사우디와 러시아 간의 유가 전쟁으로 촉발된 것이었다. 하지만 또한 월요일 같은 규모는 나타난 적이 없었지만, 계약 만기일을 앞두고 엄청난 가격 변동이 생길 수 있는 선물 시장의 특징이기도 하다. 투자자가 고려해야 할 4가지 주요 사항은 다음과 같다.

‘숏 스퀴즈’의 반대 상황

다우 존스 마켓 데이터에 따르면, 5월물 WTI 원유 선물 계약(CLK20)은 월요일 배럴당 -37.63달러로 마감했으며, 이는 일간 55.90달러, 즉 306% 하락한 것이다. 이 5월물 계약은 화요일 만기가 된다. 화요일 장 마감까지 롱 포지션을 보유한 사람은 현물을 인도받아야 하고, 숏 포지션을 보유한 사람은 현물을 인도해야 한다.

월요일 원유 선물 시장에서 일어난 일은 투자자들에게 친숙할 수 있는 현상인 소위 “숏 스퀴즈”와 사실상 반대 상황이었다. 숏 스퀴즈의 경우, 숏 포지션을 보유한 트레이더가 인도할 현물 상품을 찾을 수 없어서 어쩔 수 없이 포지션을 청산할 때 발생하며, 가격 급등을 만들어낸다.

이와 반대로 월요일의 경우에는, 원유 공급이 과잉되는 가운데 현물 원유를 인도받아도 저장할 곳을 찾을 수 없을 것이라는 우려로 롱 포지션을 보유한 트레이더들이 서둘러 포지션을 청산하려고 했기 때문이 발생한 것이다. 따라서 어떻게 보면 월요일의 가격 움직임은 분명히 약세였지만, 5월물 계약의 움직임이 반드시 수급 펀더멘털을 정확히 반영한 것이 아니고, 선물시장 특유의 것이었다고도 볼 수 있다.

콘탱고에 주목

실제 선물 계약이 만기에 이르렀을 때, 지금만큼은 아니지만 미친 일이 발생하곤 한다. 대부분의 거래량과 포지션이 6월물 계약(CLM20)으로 롤링되었고, 5월물 계약이 화요일 만기가 되면, 이 계약이 최근월물이 될 것이다.

월요일의 6월물 계약은 1.8%, 4.60달러 하락한 배럴당 20.43달러로 마감했다. 이로 인해 근월물 가격보다 차근월물 가격이 더 비싼 콘탱고 상태가 더 심화되었다. 근월물 대비 차근월물의 프리미엄은 월요일 종가 전에 이미 기록을 세웠다.

그렇다면 향후 몇 주 동안 6월물 계약도 5월물과 같은 운명을 겪게 될까? 보도에 따르면, 월요일 선물 가격 붕괴 이전에도, 일부 미국과 캐나다산 원유의 가격이 공짜(0)에 육박할 정도로, 현물 시장도 약세를 보였다.

장기 시장 강세론자들은 가팔라진 콘탱고 곡선(12월물 원유 선물 계약(CLZ20)은 배럴당 32달러 이상 거래됨)을 보면 올해 하반기 경제가 이전 수준으로 돌아가고 원유 수요가 다시 증가할 것이기에, 결국 원유 시장도 회복될 것이라는 낙관론을 보여주는 것이라고 주장한다.

게인 캐피털의 글로벌 시장 리서치 책임자 매트 웰러는 “상업용 및 산업용 원유 저장 능력에 대한 우려로 인해 지금같이 콘탱고 구조가 악화되었지만, 장기적으로는 선물 곡선 기간 구조가 정상화될 가능성이 크며, 현재의 일시적인 문제가 해결되고 나면 유가가 다시 상승할 것이다.”라고 말한다.

빠듯한 저장 용량

모든 고려 사항의 핵심에는 저장 용량이 놓여 있다. 뉴욕에서 거래되는 원유 선물의 인도지인 오클라호마 쿠싱의 재고 용량이 급증한 것을 비롯해, 미국 원유 재고가 역사적 수준으로 급증했다.

미즈호 시큐리티 USA의 에너지 담당 이사인 로버트 요거는 “앞으로 몇 주 동안 공급량이 저장 용량을 압도할 것으로 보이며, 원유의 홍수가 진정될 기미가 보이지 않는다. 만일 원유 저장 용량이 현재와 같은 수준에서 공급이 계속 증가한다면, 미국의 재고는 2주 안에 사상 최고 기록을 경신할 것이고, 8–9주 안에 최대 용량에 도달할 것이다.”라고 말한다.

하지만 클로자는 지금의 가격 움직임을 더 이상의 저장 용량이 없다는 신호로 읽는 것은 실수라고 경고한다. 그러면서 “저장 용량이 전부 가동된다는 의미이며, 원유를 저장할 장소나 파이프라인을 가졌다면, 원유를 인도받아도 상관없지만, 그렇지 않으면 망할 수도 있다는 의미다.”라고 말한다.

휘발유 가격 추가 하락?

최근월물 선물 계약의 폭락이 반드시 주유소의 휘발유 가격 하락으로 이어지지는 않을 것이라고 애널리스트들은 말한다. 일부 주의 휘발유 가격은 지난주 말에 이미 10년 내 최저치로 떨어졌다. 월요일 뉴욕 상품 거래소의 5월 인도분 최근월물 가솔린(RB.1) 가격은 갤런 당 66.83센트로 4.24센트(6%) 하락 마감했다.

클로자는 “선물 시장은 나름의 생태가 있고, 그것이 월요일 실제로 작동한 것이며, 이는 트레이더와 투자자들의 내부 활동을 말해주는 것이고, 일반적인 수급 펀더멘털 때문이기보다는 유가 반등을 노리고 롱 포지션을 보유했던 이들이 마지막에 앞다퉈 청산에 나섰기 때문이라고 생각한다.”라고 말한다.

원문: 피우스의 책도둑 &