※ Market Watch의 「Here are the odds stocks will rise in 2020 — and what retirees need to know」를 번역한 글입니다.

지난해 주식시장에서 좋은 해를 보냈다면, 올해는 나쁜 해를 보낼까?

많은 퇴직자와 곧 퇴직을 앞둔 이가 걱정하는 것이다. 2019년 연초부터 12월 중순까지를 기준으로 미국 주식시장은 역사상 거의 최고의 한 해를 보냈기 때문이다. 다우존스 산업 평균 지수를 보면 12월 둘째 주까지 2019년은 지난 20년 중 4번째로 수익률이 좋은 해였으며, 이 지수가 만들어진 1800년대 후반 이후 전체 연도 중 72%보다 더 높은 수익률을 올렸다.

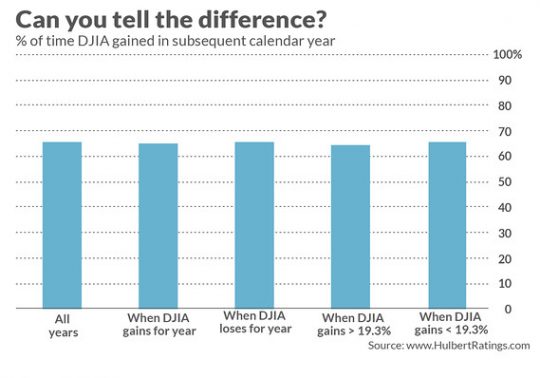

다행스럽게도 안심해도 상관없다. 2019년 주식시장이 강력한 수익률을 올렸다고 해서, 2020년도 좋을 보낼 확률을 떨어뜨리지 않기 때문이다. 반대로, 2019년의 좋은 수익률이 2020년도 좋을 확률을 높이지도 않는다. 전년도 주식시장의 수익률에 관계없이, 어떤 해든 주식시장이 상승할 확률이 66%(3분의 2 정도)이기 때문이다.

다우 지수가 시작된 1897년 이후 연도별 수익률을 보면, 80개 연도(65.5%)에서 상승을 기록했다. 이 상승해 연도 이듬해의 수익률을 보면 65% 연도에서 상승을 기록했다. 통계적으로 볼 때면, 전체 연도에 적용되는 확률과 크게 다르지 않다.

이제 다우 지수가 상승한 것만이 아니라 23.6% 이상 상승한 연도를 보자. 2019년 12월 중순까지 다우 지수의 수익률이다. 다우 지수가 이 정도 상승한 후 다음 해에도 상승한 경우는 64.7%였다. 역시 전체 연도에서 상승한 비율 65.6%와 통계적으로 유의미하지 않다.

이 같은 결과는 주식시장이 대체로 효율적이라는 사실을 말해준다. 효율적인 시장의 특징 중 하나는 특정 시점의 주가 수준은 당시까지의 모든 공개된 정보가 반영되어 있다는 것이다. 달리 말하자면, 이후 주식시장의 성과가 이전의 성과와 독립적이라는 것이다.

즉 주식시장이 특히 강한, 또는 약한 한 해를 보냈을 경우, 다음 해의 상승 또는 하락할 확률에 영향을 미쳤다면, 투자자는 다음 해가 시작되기 전에 미리 확률을 고려해 투자했을 것이다. 그러면 그런 확률이 곧 사라지고 말 것이다.

주식시장이 연간 상승 또는 하락할 확률은 알아보는 것은 동전 던지기와 아주 비슷하다. 동전은 이전에 얼마나 많이 앞면이나 뒷면이 나왔는지 기억하지 않기 때문에, 언제나 앞면이 나올 확률은 같다. 하지만 우리 대부분은 그렇게 생각하지 못한다. 앞면이 연속으로 다섯 번 나왔다면, 여섯 번째는 뒷면이 나올 확률이 더 높을 것이라고 가정한다. 물론 잘못된 가정이다.

행동경제학자들은 이런 현상을 ‘도박꾼의 오류’라고 한다. 주식 시장에도 도박꾼의 오류가 존재한다. 다만 동전 던지기처럼 50:50 확률 대신, 한 해 동안 상승할 확률이 65.6%인 것만 다를 뿐이다.

이 정보가 위안이 될지 않을지는 투자자의 위험 감수 성향에 따라 달라진다. 내년에 주식시장에서 돈을 벌 확률이 3분의 2라는 사실은 투자자들에게 매력적으로 보인다. 반대로 퇴직자는 일반적으로 위험 감수 성향이 낮기 때문에, 주식시장에서 돈을 잃을 확률이 3분의 1이나 된다고 생각한다. 이 글을 읽는 사람 중에서 위의 퇴직자 같은 생각이 든다면, 포트폴리오에서 주식의 비중을 줄이기 좋은 시점이다.

주식에서 완전히 손을 뗄 필요는 없지만 비중을 원하는 수준으로 줄여야 한다. ‘편하게 잠자리에 들 수 있는’ 수준으로 주식 비중을 줄였다면, 2020년 주식시장이 하락하더라도 덤덤하고 낙관적으로 지낼 수 있다. 평균적으로 3년에 한 번꼴로 주식시장의 연간 하락을 겪는다는 역사적 지식이 가져다준 안정감이다.

원문: 피우스의 책도둑 &