지난번 불황은 부동산시장의 붕괴에서 시작되었습니다. 그럼 다음번 불황도 부동산시장의 붕괴에서 시작될까요? 결론부터 이야기하자면, 이번에는 부동산시장 붕괴에서 시작될 가능성은 낮아 보입니다.

왜 이런 생각을 하는가? 그 이유를 말씀드리겠습니다.

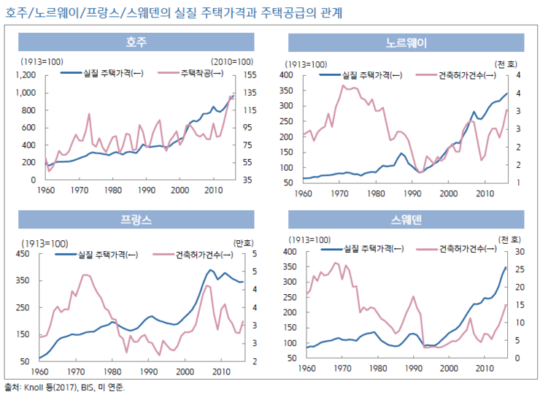

부동산가격의 추세를 결정짓는 변수는 여러 가지가 있겠지만, 가장 중요한 것은 공급이라고 생각합니다. 아래의 ‘그림’은 각국 실질부동산가격과 주택공급의 관계를 보여주는데.. 1980~1990년대부터 주요국 주택공급이 급격히 줄어들자, 부동산 가격이 상승한 것을 발견할 수 있습니다.

가장 대표적인 나라가 프랑스입니다. 1970년대 초반 이후 건축허가 건수가 40% 이하 수준으로 급감하면서 부동산가격이 폭등한 것을 발견할 수 있습니다. 1970년대를 고비로 주요 선진국 주택공급이 감소했던 이유는 여러 가지가 있을 것입니다.

1970년대 후반부터 시작된 대처주의의 득세 속에서 ‘작은 정부’ 다시 말해, 정부가 재정지출을 줄이고 경제에 대한 개입을 최소화하는 방향으로 움직인 것이 공공임대 주택의 건설을 줄였습니다. 더 나아가 1980년대 초반의 고금리 국면에 부동산 공급이 줄어든 것도 큰 영향을 미쳤을 것입니다. 마지막으로 각국의 부동산 관련 규제가 강화된 것도 영향을 미친 것으로 보입니다.

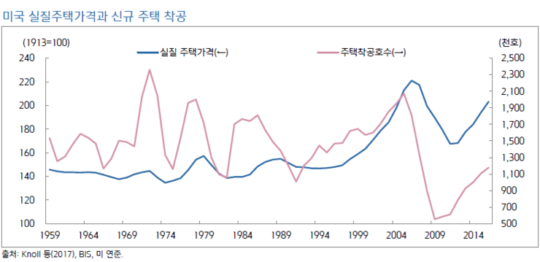

유럽이나 오세아니아만 이런 현상이 나타난 것이 아닙니다. 아래의 ‘그림’에 보듯, 미국도 주택시장의 공급이 가격에 큰 영향을 미친 것을 쉽게 확인할 수 있습니다. 유럽과 달리, 미국의 주택공급은 꾸준했죠. 연평균 160만 호 전후의 주택공급이 지속되는 가운데, 유럽에 비해 미국 주택가격은 크게 오르지 않았습니다.

그리고 또 다른 특징을 발견할 수 있는데, 그것은 다름 아니라, 주택공급이 가격에 선행한다는 것입니다. 주택착공이 증가해 1~2년 뒤 입주 물량이 증가할 때에는 주택가격이 하락합니다.

반대로 주택착공이 급감한 후 2~3년이 지나면 신축 주택의 부족 속에 주택가격이 반등하는 것입니다. 2008년 위기 이후에도 이런 현상이 더욱 심화되었습니다. 2009년부터 주택착공 건수의 감소세가 진정되고, 2010년 주택착공이 증가하기 시작했습니다.

그 엄혹한 불황에 주택건설이 증가하다니? 이건 생존자들, 그리고 프로 중의 프로들이 내린 판단일 것입니다. 그리고 1년 뒤인 2011년에 주택가격의 하락세가 멈췄습니다. 이후 6년째 미국 주택가격은 상승 중입니다.

물론 오르막이 있으면 내리막이 있는 법! 이제 미국이나 유럽의 부동산시장이 하락할 때가 아닌가 고민하는 사람이 많을 겁니다. 그러나, 위의 다섯 개 주요 나라 중 주택공급이 과거보다 급증한 나라를 찾기 힘듭니다. 유일한 예외가 있다면 호주 정도이겠습니다만, 그 이전에 주택공급이 내내 부진했던 것도 감안할 필요가 있다고 봅니다.

즉, 경제가 다른 요인에 의해 충격을 받아 부동산시장까지 불황이 파급될 수는 있어도, 부동산시장이 다른 경제 분야에 악영향을 미칠 위험 요인을 찾기는 힘들다는 이야기입니다.

따라서는 다음번에 찾아올 불황의 씨앗은 부동산이 아닌 다른 곳(중국? FANG? 혹은 채권?)에 뿌려져 있을 것으로 생각합니다. 물론, 아직은 세 후보 중에 어디라고 단언할 수 없습니다. 그저 가능성의 영역에 있을 뿐이니까요.

조금 더 덧붙이자면, ‘불황의 근원’이 부동산이 아니라는 것만 해도 매우 큰 위안입니다. 왜냐하면 부동산시장이 붕괴한 다음에는 대단히 엄혹한 불황이 찾아오는 반면, 주식 등 다른 자산시장이 붕괴한 경우의 충격은 크지 않기 때문입니다.

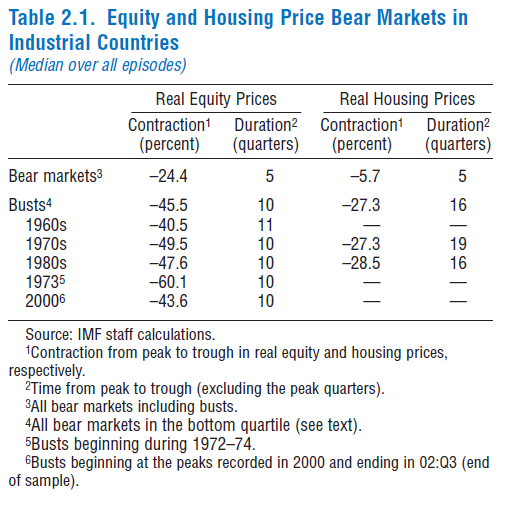

이에 대해서는 IMF가 발간한 유명한 보고서 “When Bubble Burst”에 아주 잘 나와 있기 때문에 간단하게 인용해보겠습니다.

주식시장의 버블이 붕괴되었을 때의 평균적인 실질 주가의 하락률은 -45.5%이며, 하락 기간은 10분기(2년 반). 반면 부동산시장의 버블이 붕괴되었을 때의 평균적인 실질 부동산가격의 하락률은 -27.3%이며, 하락 기간은 16분기(4년). 즉 하락 폭은 주가에 비해 부동산이 훨씬 적지만, 회복에 걸리는 시간은 훨씬 더 긴 것으로 나타남.

왜 부동산시장의 버블 붕괴 충격이 더 클까요?

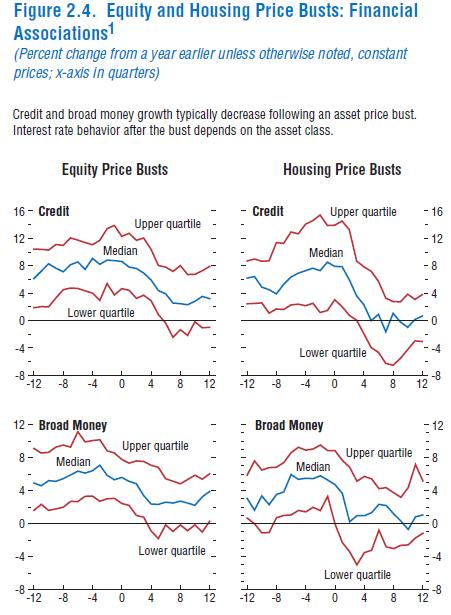

그 이유는 아래의 그림에 나타난 것처럼, 부동산시장의 붕괴는 신용위기를 유발하기 때문입니다. 이런 현상이 나타나는 것은 주식보다 부동산 투자 시의 레버리지가 더 높기 때문이겠죠.

특히 미국(2007년)이나 일본(1990년)처럼 부동산담보 비율(LTV)이 100%에 육박하는 경우에는 ‘부동산가격 하락’의 후유증이 훨씬 더 커질 수 있습니다. 왜냐하면, 부동산가격이 조금만 하락해도 Underwater 상태가 되기에, 돈을 빌려 간 가계가 대출금 및 이자 상환을 유예할 가능성이 커지기 때문입니다.

이렇게 되면 은행은 부동산을 경매로 넘기고, 이 과정에서 부동산시장에 급매로 팔려는 집이 늘어나 더욱 가격 하락을 촉진하는 결과를 가져오게 되죠.

그리고 은행의 자산(=대출 및 대출 관련 유가증권)이 부실화됨에 따라, 은행들은 추가적인 대출 여력이 소멸하는 것은 물론 더 나아가 적기 시정조치(=강제적 구조조정)를 피하고자 대출 등의 위험자산을 처분하려는 동기를 가지게 됩니다. 이는 결국 건실한 다른 대출자들에게 ‘상환’을 요구하는 결과를 가져와 상당수 기업이나 가계의 흑자도산이 촉발될 수도 있습니다.

따라서 다음번 불황이 부동산이 아닌, 다른 분야에서 시작된다는 것은 경기의 급격한 냉각(및 일부 자산가격의 폭락)이 장기 불황으로 이어질 가능성이 낮다는 것을 의미합니다. 물론 불황이 안 오면 좋지만…. 여러 이유로 자본주의 경제는 ‘불황-회복-호황-수축’의 순환을 왕복하기에…. 어떤 종류의 불황이 금융위기를 유발하는 지에 대해서는 꼭 알아둘 필요가 있다고 생각합니다.

원문: 홍춘욱의 시장을 보는 눈