한국경제가 미국 등 선진국 경기변동에 노출되어 있다는 것은 이제 ‘상식’의 영역에 속하는 일이라 할 수 있습니다. 예를 들어, 2000년을 전후해 시작된 정보통신 거품이 붕괴되었을 때 한국경제는 수출 부진(주가 폭락) 영향으로 큰 충격을 받았고 급기야 카드위기까지 터지면서 내수경기가 순식간에 얼어붙었었죠.

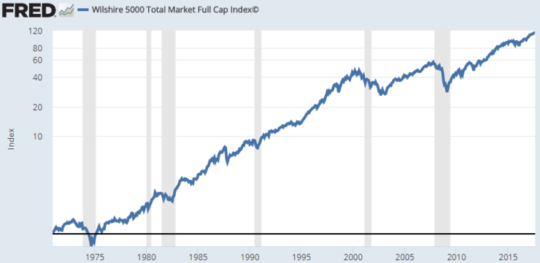

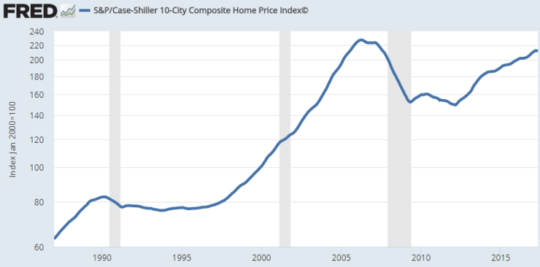

2008년은 더 심했습니다. 아래의 두 번째 ‘그림’에 나타난 것처럼, 미국 부동산가격(케이스-쉴러 10대 도시 주택가격지수)이 고점보다 거의 30% 이상 폭락하면서 걷잡을 수 없는 후폭풍이 몰아닥쳤습니다. 먼저 금융기관이 연쇄 도산했고, 금융시스템이 마비되는 가운데 소비지출도 급격히 얼어붙었죠. 이 결과 한국의 수출은 한때 마이너스 40%에 이르는 충격적인 감소를 경험하기도 했습니다.

이런 격렬한 경기 파동을 겪으면서 경제활동 참가자들 사이에서 “경기의 사이클”을 읽는 방법에 대해 고민이 깊어진 것은 당연한 일이라 하겠습니다. 특히 2008년 같은 격렬한 부동산시장의 파동이 어떤 결과를 불러오는지 뼈저리게 느끼면서, 부동산시장의 순환에 대한 관심이 높아질 수밖에 없었죠.

누군가는 17년 주기의 한센 사이클을 이야기하고, 또 호이트 같은 학자들은 20년 주기의 건설 경기 순환을 이야기하곤 합니다. 그러나, 제가 보기에는 이 ‘주기설’을 재미있는 이야기 정도로 받아들이는 게 좋을 듯합니다.

왜냐하면 Knoll 교수 등이 작성한 논문(“No Price Like Home: Global House Prices, 1870-2012”)을 이용해 주요국의 주택경기순환을 살펴본 결과, 국가마다 부동산 사이클이 다 다를 뿐만 아니라 일정한 ‘주기’도 발견하기 힘들었기 때문입니다.

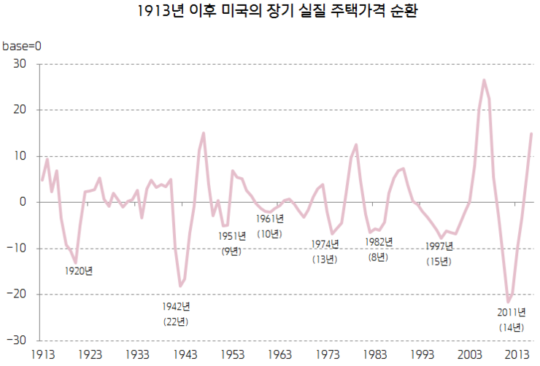

먼저 첫번째로 살펴볼 나라는 미국입니다.

아래의 ‘그림’의 붉은 선은 순환변동치로, 순환변동치는 실제 가격에서 추세(Trend)를 차감한 것입니다. 순환변동치는 현재의 가격 수준이 추세에서 얼마나 이탈했는지 보여주기에, 경기순환을 파악하거나 혹은 가격의 ‘버블’ 및 ‘패닉’ 수준을 측정하는 데 도움을 줍니다.

일단 미국 주택시장이 현재 버블인지 아닌지에 대한 판단은 제쳐두고, 과거의 주택가격 ‘저점’만 살펴보면, 두 가지 특징을 발견할 수 있습니다.

- 첫째, 미국 주택 경기 사이클이 점점 더 격결해지고 있는 것을 알 수 있습니다. 1945년 이전에 비해 ±10을 벗어나는 국면이 최근으로 올 수록 빈번해지고 있습니다.

- 둘째, 부동산 경기의 주기(저점과 저점 사이의 시차)도 일관성이 사라지고 있습니다. 1945년 이전에는 꽤 주기가 길었는데, 1945년 이후에는 주기가 ‘9년→10년→13년→8년→15년→14년’으로 들쭉날쭉합니다.

단, 이런 주기에 대한 판단은 ‘예술’의 영역이기에 사람마다 다르게 주기를 설정할 수 있을 것입니다.

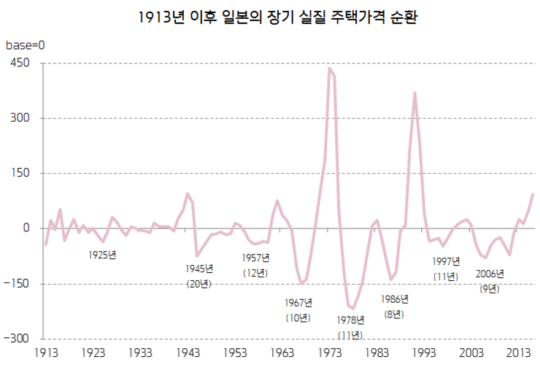

다음은 일본 부동산시장의 사이클입니다.

한눈에 들어오는 특징은 1990년을 전후해 어마어마한 변동성이 있다는 것입니다. 추세로부터의 이탈이 다른 나라와 비교도 안 될 정도로 차이 납니다. 즉, 지속적인 추세이탈이 나타났다는 것은 버블 및 패닉이 심각한 수준이었음을 시사합니다.

그리고 1990년을 전후해서 부동산시장의 주기가 굉장히 조밀합니다. 평균 10년 정도의 부동산 시장 사이클을 발견할 수 있으니.. 17년의 한센사이클이나, 혹은 20년 주기의 건설투자 사이클을 적용하기는 힘들 수 있겠습니다.

이렇게 미국과 일본의 사례만으로도 여러 가지를 알 수 있습니다. 무엇보다 부동산시장은 ‘지역적’ 현상이라는 것. 그리고 국가마다 다양한 경기순환 주기가 존재할 수 있기에, 다른 나라의 사례를 적용할 때에는 신중할 필요가 있다는 생각이 듭니다.

원문: 홍춘욱의 시장을 보는 눈